Lösungen

Inhouse Bank

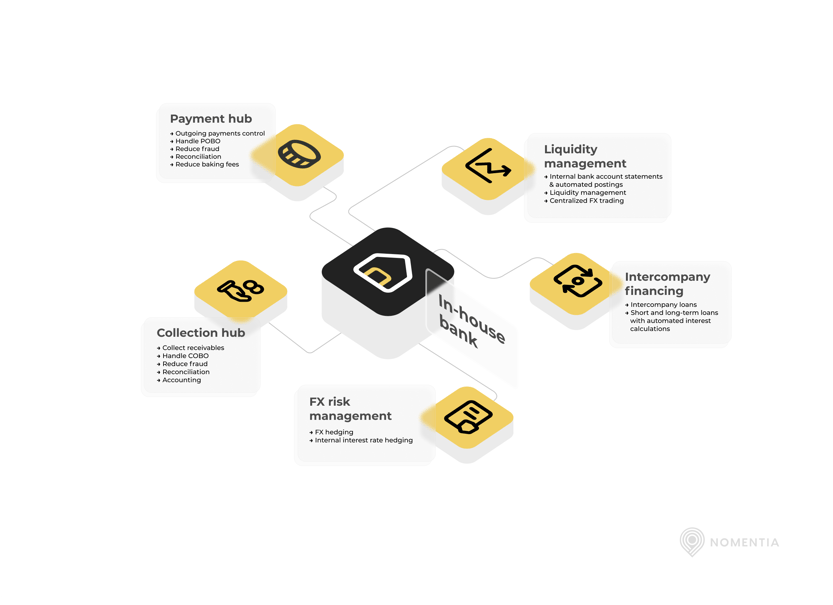

Optimierung der Cash- und Treasury-Management-Prozesse Ihres Unternehmens durch Zentralisierung der Zahlungsprozesse und des Liquiditäts- und Risikomanagements, sowie die Kontrolle von unternehmensinternen Finanzierungen.

.png?width=628&height=404&name=in-house-banking-hero-img%20(1).png)

Zentralisiertes Cash-Management innerhalb des Unternehmens

Optimieren Sie das Cash- und Liquiditätsmanagement Ihres Unternehmens, verbessern Sie die organisationsübergreifende Kontrolle und senken Sie die Bankgebühren.

Zentralisierte unternehmensinterne Finanzierung

Zentrale Steuerung von unternehmensinternen Investitionen und Finanzierungen, Netting, internes FX sowie Weiterleitung von “Payments on Behalf of” und “Collections on Behalf of”.

Effiziente Strukturen

Optimierung interner Unternehmensprozesse und Kostenreduktion durch Minimierung externer Transaktionen.

Optimiertes Netting und FX-Management

Zentralisierte Saldierung von internen Abrechnungen und Reduzierung der Hedging-Kosten durch die Nutzung mehrerer Währungen für Konten und Zahlungen.

Mehr Cash Visibility

Verbesserung der konzernweiten Cash Visibility durch die Anbindung aller Bankkonten an die Inhouse Bank.

Verbessern Sie Ihr Cash-Management mit unserer Inhouse Bank

Verwalten Sie alle Cash-Management-Prozesse wie Zahlungen, Inkasso, FX-Risiko, interne Darlehen und Liquidität an einem zentralen Ort mit weniger externen Bankkonten.

Ein modernes Tool für optimiertes Cash-Management

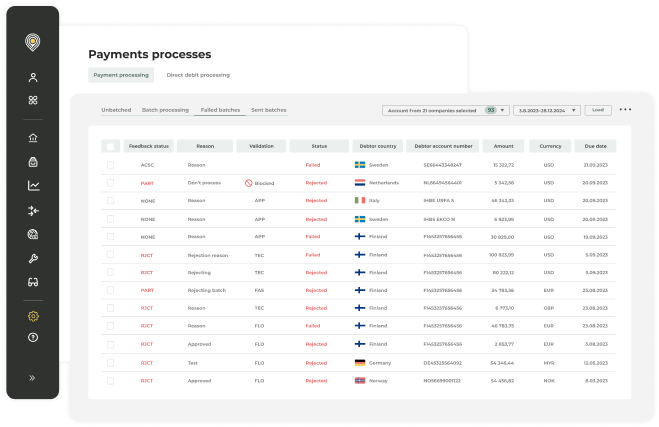

Eine Payment Factory innerhalb Ihrer Inhouse Bank

Einführung eines Payment Hubs zur vollständigen Automatisierung manueller Zahlungsprozesse durch Verbindung aller Quellsysteme und Banken.

Abwicklung von Inlands-, Regional- und globalen Zahlungen, einschließlich komplexer internationaler Überweisungen mit hohem Wert.

Der Payment Hub bietet Ihnen verschiedene Funktionalitäten - obgleich Sie Ihre Zahlungsprozesse zentralisieren oder lokal ausrichten möchten.

- Zentralisierung der Zahlungsprozesse

- Erstellung von vollständig automatisierten Zahlungsprozessen

- Durchführung manueller Zahlungen (Templates bei Bedarf)

- Eine einzige Plattform für die Kommunikation mit Banken

- Bessere Kontrolle über Cash-Bewegungen

- Optimierung von Cash & Working Capital

- Echtzeit-Informationen zum Zahlungssaldo

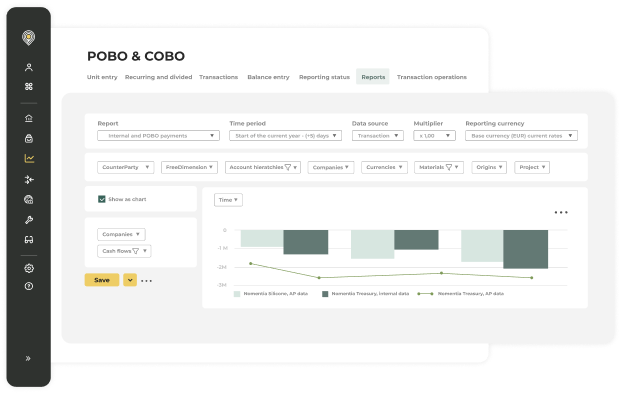

POBO & COBO für mehr Kontrolle

Implementierung der Prozesse “Payment on Behalf of” (POBO) und “Collection on Behalf of” (COBO) für mehr Kontrolle über die ausgehenden und eingehenden Zahlungen.

- Erstellen interner Konten für Tochtergesellschaften

- Zentrale Zahlungsausführung im Namen der Tochtergesellschaft

- Zentraler Einzug von Zahlungen im Namen der Tochtergesellschaft

- Eingang und Überweisung von Zahlungen vom Konto des Group Treasury auf die internen Konten der Tochtergesellschaften

- Verbesserte Zentralisierung der Zahlungsprozesse und Steigerung der betrieblichen Effizienz

- Reduzierung der Anzahl der Bankkonten und der Abhängigkeit von den Banken

- Reduzierung der Bankgebühren

- Optimiertes Working Capital-Management

- Automatischer Zahlungsabgleich

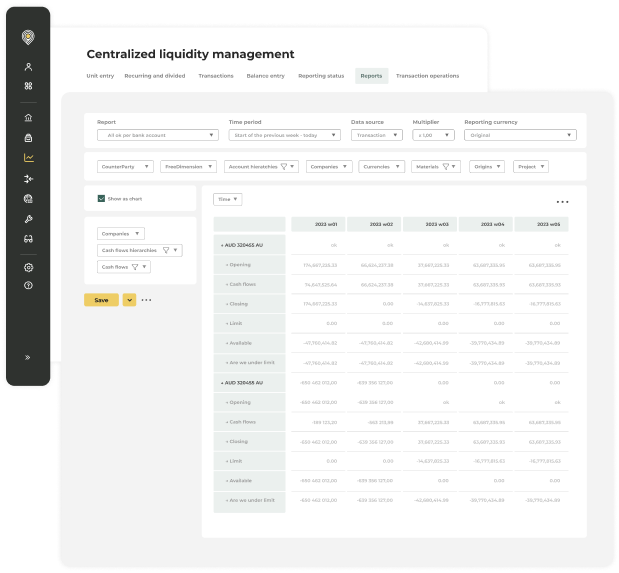

Zentrales Liquiditätsmanagement

Erfassung von Finanzdaten, Analyse historischer Cashflows und Bewertung des Working Capital für einen umfassenden Einblick in die Liquiditätslage Ihres Unternehmens.

- Voller Überblick über die Liquiditätslage des Unternehmens

- Verbindung aller Datenquellen (ERP, TMS, Finanzsysteme, Banken) zum automatischen Abruf von Finanzdaten

- Zentrale Einsicht in alle Kontosalden des Unternehmens

- Automatisches Sammeln von Daten aller Tochtergesellschaften

- Dynamische Ansichten mit zahlreichen Funktionen wie Aggregation, Gruppierung, Filterung, Zeitraum-, Raster- & Diagrammansicht

- Vollständig anpassbare Dashboards für aussagekräftige Berichte

- Historische und aktuelle Liquiditätslage

- Kurz- und langfristige Liquiditätsprognosen

- Vergleich von Actuals und Prognosen

- Erstellung von Szenario-Analysen

- Drilldowns bis ins kleinste Detail, z. B. auf Transaktionsebene

- Aufbau von Cash-Pool-Strukturen

- Überwachung der FX-Hedging-Anforderungen

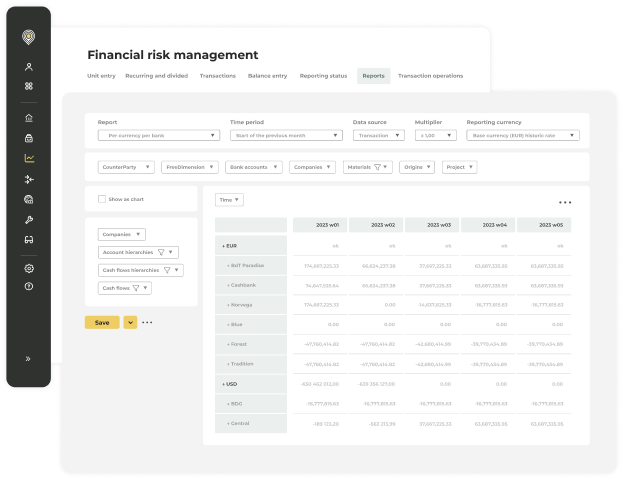

Verbessertes finanzielles Risikomanagement

Effizientes Liquiditätsmanagement reduziert finanzielle Risiken. Ausreichende Liquidität schützt vor unerwarteten Kosten, Konjunktureinbrüchen und Marktschwankungen.

- Reduziertes Liquiditätsrisiko durch genaue Echtzeitdaten

- Minderung des Kreditrisikos durch Prognose der zukünftigen Liquiditätslage

- Treffen schneller, fundierter strategischer Entscheidungen auf Basis zuverlässiger Daten

- Minimierung des Bedarfs an kurzfristiger Fremdfinanzierung

- Beschaffung externer Finanzmittel durch gezielte Liquiditätsanalysen

- Gewährleistung der Termintreue durch Fristen, Erinnerungen und Status-Updates

- Senkung externer Hedging-Kosten durch Konten und Zahlungen in mehreren Währungen

- Mehr Transparenz über Fremdwährungsrisiko und –position des Unternehmens

- Internes FX-Hedging

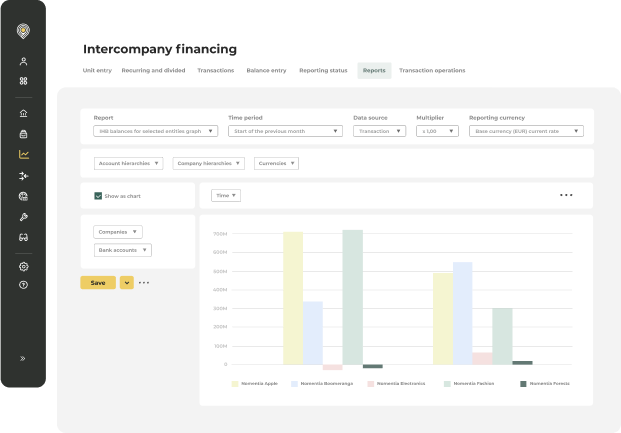

Unternehmensinterne Finanzierung

Einführung interner Finanzierungspraktiken zur Optimierung der Kapitalallokation, Reduzierung der Kreditkosten und Verbesserung des Managements von Finanz- und Steuerprozessen.

- Interne Abdeckung des kurzfristigen Finanzierungsbedarfs durch effiziente Kapitalallokation innerhalb der Unternehmensstruktur, um die verfügbaren Mittel an den richtigen Stellen einzusetzen

- Kündigung nicht benötigter Bankkredite zur Senkung der Fremdkapitalkosten

- Automatische Berechnung und Festlegung von Zinssätzen für interne Darlehen

- Automatische Saldierung und Abrechnung interner Forderungen

- Saldierung der Schuldverhältnisse zwischen internen Konten zur Kontrolle interner Verrechnungen

- Mehr Transparenz und Kontrolle über die Finanzierungsaktivitäten der Tochtergesellschaften zur Risikominimierung

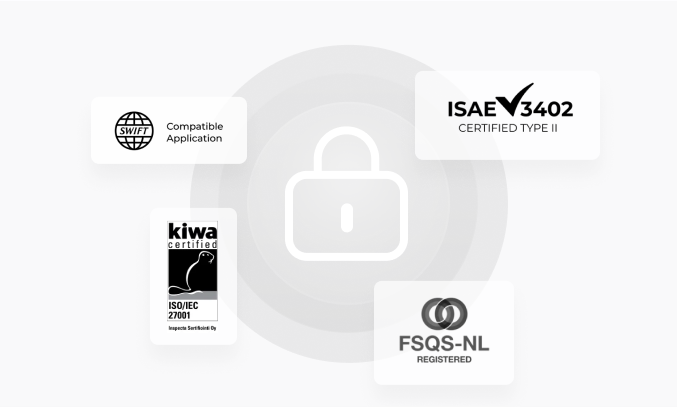

Sicherheit & Compliance

Sicherheit steht bei uns an erster Stelle.

- Anmeldung über Multi-Faktor-Authentifizierung oder SSO

- Zentrale Verwaltung von Benutzerrechten zur Kontrolle des Mitarbeiterzugriffs auf Grundlage ihrer Rollen zwecks SOX Compliance

- Vollständiges Audit Trail und Archivierungsfunktion für Compliance-Zwecke

- Nomentia’s Inhouse Bank wird auf Microsoft Azure gehostet, um einen höchstmöglichen Sicherheitsstandard zu gewährleisten

- Nomentia verfügt über folgende Zertifizierungen: ISO/IEC 27001 Information Security Management System (ISMS), ISAE 3402 TYPE 2 und SWIFT Certified Application (Cash Management for Corporates and CSP compliance)

Über 1400 Unternehmen weltweit setzen auf Nomentia

Bas Meijer

Interim Treasury Manager, Greenchoice

Bas Meijer

Interim Treasury Manager, Greenchoice

Integrieren Sie Nomentia in Ihr Tagesgeschäft

Sie können Nomentia mit Ihren Banken, Systemen und Tools verbinden.

Mehr erfahren

Wollen Sie mehr über

unsere Inhouse Bank

erfahren?

Wir unterstützen Sie gerne bei der Optimierung Ihres Treasury-Managements.