Warum sollten Group Treasurer die Einführung einer In-House Bank in Betracht ziehen?

Eine In-House Bank zentralisiert Zahlungen, Einzüge, Finanzierungen und Liquidität über alle Tochtergesellschaften hinweg. Sie senkt externe Bankkosten, verbessert die Transparenz, ermöglicht Intercompany-Netting und -Finanzierungen und stärkt FX- sowie Risikomanagement. Im Vergleich zu Cash Pooling oder virtuellen Konten bietet eine IHB eine tiefere Zentralisierung und mehr strategische Steuerung für das Group Treasury.

Die Popularität von Inhouse Banken hat über die letzten zehn Jahre hinweg deutlich zugenommen. Vorreiter unter den Treasurern nutzen sie bereits seit Jahren zur Zentralisierung von Zahlungen, Inkasso und Krediten sowie zur Optimierung des Liquiditäts- und Risikomanagements.

Das Konzept der Inhouse Bank ist ein bewährtes. Unternehmen können die Lösung nach ihren individuellen Anforderungen und im gewünschten Tempo implementieren. Aus diesem Grund zeigen Konzern-Treasurer zunehmend Interesse an einer Inhouse-Bank-Lösung.

Lohnt sich eine Inhouse-Bank auch für Sie? Um dies besser beurteilen zu können, haben wir in diesem Beitrag einige der häufigsten Fragen beantwortet, die wir zum Thema bekommen. Während für viele das Konzept klar ist, stellt sich dennoch oft die Frage: Brauchen wir wirklich eine Inhouse Bank? Was ist der Unterschied zu virtuellen Konten oder Cash-Pooling? Was sind die wichtigsten Merkmale? Wie funktioniert die Implementierung? Bleiben Sie dran und erhalten Sie Antworten auf all diese Fragen.

Was ist eine Inhouse Bank?

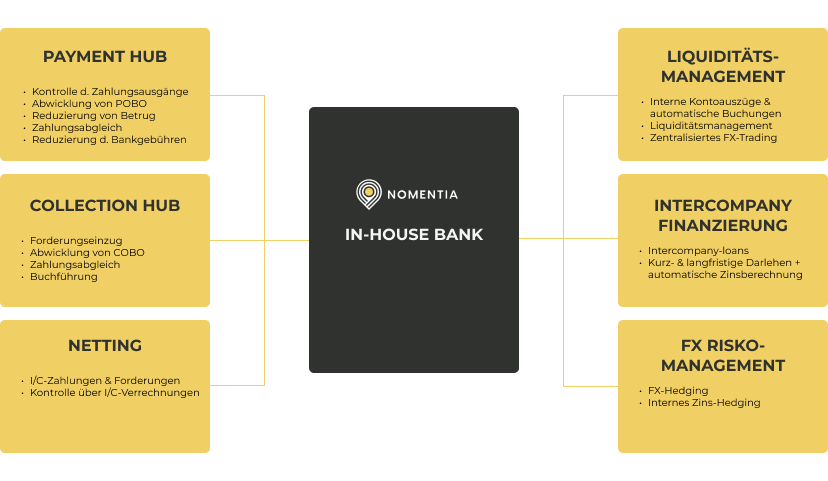

Bei einer Inhouse Bank handelt es sich um eine zentralisierte, speziell für Ihr Unternehmen eingerichtete Bank, welche ein zentrales, transparentes Cash Management auf Konzernebene ermöglicht. Eine Inhouse Bank (kurz: IHB) bietet folgende Cash-Management-Funktionen:

-

Payment Hub

Mithilfe der IHB lassen sich alle internen Zahlungen verwalten. Für noch mehr Kontrolle sorgt die verwenden von Payments on Behalf (POBO), um Bank- und Devisengebühren zu minimieren.

-

Hub für Zahlungseinzüge

Zur Optimierung des Working Capital Managements und für einen besseren Überblick über die gesamte Liquiditätslage, kann auch der Einzug von Forderungen zentralisiert werden (COBO: Collections-on-Behalf).

-

Intercompany Finanzierung

Statt der Aufnahme von Bankkrediten durch einzelne Tochtergesellschaften, können Investitionen durch konzerninterne Finanzierung abgedeckt werden. Alternativ können Bankkredite vom Konzern, anstelle der jeweiligen Gesellschaft, aufgenommen werden, um so günstigere Zinssätze und Konditionen zu erhalten.

-

Netting

Um die Kosten des Zahlungsverkehrs und das operative Risiko zu minimieren, kann das Treasury die Kontrolle über konzerninterne Verrechnungen, Zahlungen und Forderungen übernehmen.

-

Liquiditätsmanagement

Durch das Einrichten interner Bankkonten für alle Tochtergesellschaften und Unternehmenseinheiten erhält das Konzern-Treasury sofort einen besseren Überblick über deren jeweilige Liquiditätslage. Mit einer Inhouse Bank lassen sich ungenutzte liquide Mittel auf den Konten der Tochtergesellschaften leichter beseitigen. Gleichzeitig kann das Konzern-Treasury gewährleisten, dass jedes Konto optimale gedeckt ist, um Zahlungen vorzunehmen, die nicht mittels POBO und COBO getätigt werden können (z. B. erfolgen Steuerzahlungen i. d. R. lokal).

-

Finanzielles Risikomanagement

Die IHB ist ein wichtiger Schritt in Richtung eines effizienten FX-Risikomanagements. Sowohl Wechselkurse als auch Zinssätze werden durch internes Hedging abgesichert.

Treasury und Inhouse Bank: "Braucht man das wirklich?"

Diese Frage hören wir oft. Vor allem, da es Alternativen wie virtuelle Konten oder Cash Pools gibt (mehr dazu in Kürze).

Brauchen Sie also tatsächlich eine Inhouse Bank? Die kurze Antwort: Kommt drauf an. Das hängt natürlich ganz von Ihren strategischen Initiativen und Ihrem Business Case ab und davon, wie diese mit den wichtigsten Merkmalen und Vorteilen einer Inhouse Bank übereinstimmen.

Merkmale und Vorteile der IHB

Betrachten Sie zunächst die Struktur Ihres Unternehmens: Je mehr Tochtergesellschaften und Niederlassungen Sie haben, desto grösser und vielfälltiger sind die Vorteile, die sich durch Verwendung einer Inhouse Bank erzielen lassen. Immerhin handelt es sich bei der IHB um ein hervorragendes Instrument zur Zentralisierung. Wenn Sie sich derweil für eine Payment Factory interessieren, empfiehlt es sich zunächst abzuwägen, ob diese Lösung für Ihre Anforderungen ausreicht oder ob Sie doch mehr von einer Inhouse Bank profitieren können.

Payment Factory vs. IHB

Wenn Sie eine Payment Factory nutzen und diese für alle Tochtergesellschaften implementieren wollen, müssen sämtliche für die Zahlungsabwicklung verwendeten Bankkonten verbunden werden. Diese Herausforderung kann erleichtert werden, indem Sie mit einem Cash-Management-Anbieter zusammenarbeiten, welcher sowohl Payment Hub als auch Bankenkonnektivität anbietet. Dieser Prozess ist allerdings zeitaufwändiger als die Einrichtung interner Konten für jede Tochtergesellschaft innerhalb der Inhouse Bank. Je mehr Banken und Bankkonten Sie verwenden, desto mehr spricht letztendlich für den Einsatz einer Inhouse Bank anstelle einer Payment Factory.

Bankenkonnektivität vs. interne Konten

Vorweg gilt hier, dass der Payment Factory-Teil der Lösung (zumindest in unserem Fall) derselbe ist. Der Unterschied besteht darin, dass Sie bei Entscheidung für eine IHB nicht mit unzähligen Bankkonten arbeiten müssen. Stattdessen werden alle Unternehmenseinheiten ihre eigenen internen Konten haben.

Beim Einrichten interner Konten, müssen nicht alle bestehenden Bankkonten für jede einzelne Tochtergesellschaft verbunden werden. Lediglich die konzerneigenen Bankkonten müssen verbunden werden. Anschließend können durch den Konzern Payments & Collections on Behalf (POBO & COBO) getätigt und die Mittel auf die entsprechenden internen Konten verteilt werden.

Zentralisierung mittels POBO & COBO

Die Verwendung interner Konten, sowie POBO und COBO, tragen ebenfalls zur Senkung der Bankgebühren bei. Da quantitativ weniger Daten existieren, lässt sich auch die Analyse und Verwaltung der Bankgebühren vereinfachen. Einzüge werden automatisch dem internen Konto der entsprechenden Tochtergesellschaft zugewiesen und abgeglichen.

Verbessertes Liquiditätsmanagement & Cash Visibility

Mit einer Inhouse Bank haben autorisierte Mitarbeiter Zugang zu allen internen Konten und damit einen besseren Überblick über deren Salden. Die IHB erleichtert das Liquiditätsmanagement und die Optimierung der Allokation liquider Mittel, um ungenutztes Cash zu reduzieren. Außerdem ist es möglich, Salden für alle Unternehmenseinheiten zu erstellen.

Eliminierung des FX-Risikos

Mit der IHB haben Sie nicht nur einen besseren Überblick über Kontostände, sondern auch darüber, welche Währungen das Unternehmen hält. Bei konzerninternen Zahlungen entfallen die von den Banken vorgegebenen Umrechnungskurse. Stattdessen können Sie eigene Kurse auf Basis Ihrer Treasury-Richtlinien festlegen. Insgesamt betrachtet können internes FX-Hedging und Zinsabsicherung verbessert werden.

Die ewige Frage: Intercompany-loan oder Bankfinanzierung

Ein wichtiges Merkmal und großer Vorteil der Inhouse Bank besteht darin, dass das Konzern-Treasury den Tochtergesellschaften sowohl kurzfristige als auch langfristige Intercompany-Darlehen mit Zinsausgleich gewähren kann.

Welche Gründe sprechen dafür, die interne Finanzierung der Bankfinanzierung vorzuziehen?

- Sofern konzerninterne Darlehen klar in der Treasury-Politik definiert sind und es entsprechende Prozesse gibt, ist die Vergabe an Tochtergesellschaften wesentlich weniger komplex als die Beantragung eines Bankdarlehens. Es ist nicht nur weniger bürokratisch, sondern das Treasury hat auch mehr Kontrolle über die Finanzen, vermeidet unnötige Bankgebühren und die Zahlung hoher bzw. schwankender Zinssätze.

- Ist ein Bankdarlehen hingegen erforderlich, verfügt der Konzern über wesentlich mehr Verhandlungsmacht gegenüber den Banken als die einzelnen Tochtergesellschaften. Es können somit bessere Zinssätze und günstigere Bedingungen ausgehandelt werden.

Virtuelle Bankkonten vs. IHB

Voraussetzung für ein virtuelles Bankkonto ist ein herkömmliches Konto bei einer Bank, auf dem es ein virtuelles Bankkonto eingerichtet wird. Oft wird auch der Begriff Verrechnungskonto verwendet. Der Zweck virtueller Konten ist die Verwaltung von Intercompany-Ledgers. Das umfasst beispielsweise die Durchführung von Transaktionen über die tatsächlichen Bankkonten des Unternehmens, Payments & Collections on behalf des Inhabers des virtuellen Kontos. Die Beträge werden zwischen dem Hauptbankkonto und den virtuellen Konten verrechnet.

Virtuelle Konten sind immer bankabhängig und fungieren als Unterkonto des "traditionellen" Bankkontos. Sie verfügen über Eröffnungs- und Abschlusssalden sowie Aufzeichnungen über alle ein- und ausgehenden Transaktionen. Virtuelle Konten erhalten außerdem eine individuelle Referenznummer, sodass jede Transaktion ihre eigene Referenznummer hat.

Virtuelle Konten werden von vielen Großbanken angeboten und dabei oft als Inhouse Bank bezeichnet. Im Vergleich zu einer echten Inhouse-Bank-Lösung sind die Möglichkeiten virtueller Konten jedoch recht begrenzt. Sie können zwar gerade für kleinere Treasury-Abteilungen einen guten ersten Schritt in Richtung Zentralisierung des Cash-Managements darstellen, doch die Einschränkungen sollten dabei nicht übersehen werden.

Da virtuelle Konten im hohen Maße bankenabhängig sind, können sie eine gute Lösung für Unternehmen mit nur wenigen Bankpartnern sein. Bei mehreren Banken müssen allerdings die virtuellen Konten bei jeder Bank eingerichtet werden, was die Prozesse unnötig verkompliziert. Das Arbeiten mit virtuellen Konten ist außerdem vom Einrichten der Bankstrukturen und dem Abgleichen der Zahlungseingänge durch die jeweilige Bank abhängig. Das Zusammenfassen mehrerer Rechnungen zu einer einzigen Zahlung ist nicht möglich. Darüber hinaus wird diese Lösung vollständig von der entsprechenden Bank verwaltet.

Virtuelle Konten können eine praktikable Lösung für kleinere Konzerne sein. Die zukunftssichere Lösung stellt jedoch eine Inhouse Bank dar. Wenn ein Unternehmen wächst, z. B. durch den Aufbau neuer Tochtergesellschaften oder den Erwerb von Unternehmen in anderen Ländern und Regionen, können diese Einrichtungen einfach zur Inhouse Bank hinzugefügt werden. So bleibt die Zentralisierung intakt, und für alle Parteien gelten die gleichen Treasury-Richtlinien.

In einem unserer früheren Webinare haben wir zusammen mit Experten der Bank of America darüder diskutiert, ob virtuelle Konten oder eine Inhouse Bank der richtige Weg sind. Hören Sie sich das Ergebnis an.

Cash-Pooling vs. IHB

Cash-Pooling gibt es schon seit Jahrzehnten. Treasury-Teams nutzen diese Methode zur Zentralisierung des Cash-Managements durch den Ausgleich der Konten der Tochtergesellschaften eines Konzerns. Ziel des Cash-Pooling ist es, die Anzahl der Bankpartner und damit die Bankgebühren zu reduzieren. Darüber hinaus wird der Cash-Bestand zentralisiert und der Konzern kann die Kontrolle über Cash und Zahlungen der Tochtergesellschaften übernehmen.

Mit einem zentralen Konto kann das Konzern-Treasury alle Kontosalden der Tochtergesellschaften einsehen und die Cashflows der verschiedenen Konten weltweit verfolgen und nachvollziehen. Es ist möglich, Mittel auf negative Konten zu übertragen, um höhere Zinsen zu vermeiden, oder Mittel auf ein Konto zu übertragen, um Dividenden für das Guthaben zu erhalten.

Wie virtuelle Konten, sind auch Cash Pools von den Banken abhängig. Die Rahmenbedingungen sollten mit der Bank auf Grundlage der Cash-Pooling-Strategie des Konzerns vereinbart werden, so dass für jedes Konto Hierarchieebenen und Rollen eingerichtet werden können.

Auch hier bietet die IHB mehr Möglichkeiten und Funktionen für Treasury-Teams. Anstelle von konzerninternen Zahlungen und Darlehen für Tochtergesellschaften, kann eine IHB genutzt werden, um das Liquiditätsmanagement zu verbessern, das FX-Risiko besser zu verwalten und sich unabhängiger von den Banken zu machen.

Die Wahl der richtigen Inhouse Bank

Sobald Sie sich für die Einführung einer Inhouse Bank entschieden haben, beginnt zunächst der Auswahlprozess. Hier empfiehlt es sich immer, mit einer eigenen Recherche zu beginnen: Welche Angebote sind auf dem Markt vorhanden?

Wenn Sie über die Möglichkeiten der von Banken angebotenen Inhouse Banken (bei denen es sich meist nur um virtuelle Konten handelt) hinausgehen möchten, sind die Optionen auf dem Markt begrenzt.

Eine Hausbank zur Abwicklung des Zahlungsverkehrs, bei der mehrere Konten mit Unternehmenscodes eingerichtet werden können, wird beispielsweise von S/4 HANA angeboten. Es handelt sich dabei um ein leistungsstarkes Tool zur Adaption einer Inhouse Bank.

Auch die Nomentia Inhouse Bank erfreut sich großer Beliebtheit bei vielen Unternehmen. Sie bietet alle oben beschriebenen IHB-Funktionen.

Damit Sie die für Sie optimale Inhouse-Bank-Lösung finden, empfehlen wir stets, Ihre Anforderungen, Verwendungszwecke und Business Case zu ermitteln. Setzen Sie sich mit IHB-Anbietern in Verbindung und besprechen Sie Ihre spezifischen Anforderungen sowie die praktische Umsetzung der Einführung. Nur so bekommen Sie Antworten auf all Ihre Fragen und können beurteilen, welches die beste Lösung für Ihr Unternehmen ist.

Implementierung der Inhouse Bank

Es ist von entscheidender Bedeutung, sich bereits im Vorfeld darüber zu verständigen, wie die IHB-Implementierung ablaufen soll. Der Prozess läuft in der Regel schrittweise ab. Es sollte ein klarer Projektplan vorhanden sein, aus dem hervorgeht, welche Beteiligten in welcher Reihenfolge einbezogen werden. Selbstverständlich muss zudem gewährleistet sein, dass alle Beteiligten die rechtlichen Voraussetzungen zur Aufnahme in die Inhouse Bank erfüllen. Es sollte außerdem klar vereinbart werden, welche Funktionen zuerst und in welcher Reihenfolge implementiert werden sollen.

Vor der Implementierung sollten folgende Punkte berücksichtigt werden:

- Rechtliche und steuerliche Anforderungen

- Welche Länder/Gesellschaften werden in welcher Reihenfolge hinzugefügt?

- Welche Banken und Bankkonten müssen verbunden werden, um mit möglichst geringem Kostenaufwand und gleichzeitig voller Effizienz den größtmöglichen Nutzen aus der Lösung zu ziehen?

- Welche Merkmale und Funktionen werden benötigt und wo liegen die Prioritäten?

- Planen Sie gemeinsam mit Ihrer IT-Abteilung, auf welche Weise sie die Anbindung von ERP- und anderen Systemen durch den Anbieter unterstützt

- Aktualisierte Treasury-Richtlinien für die Zeit nach der Implementierung der Lösung, damit alle Beteiligten auf dem gleichen Stand sind, was die Nutzung der IHB betrifft

Zentralisierung des Konzern-Treasury: Erreichen Sie Ihr Ziel mit einer Inhouse Bank

Die Inhouse Bank ist ein hervorragendes Instrument, um die größtmögliche Kontrolle über Ihr Cash- und Treasury-Management zu gewinnen. Wenn Sie bisher noch keine Payment Factory nutzen, ist es ein guter Zeitpunkt, um zu untersuchen, ob Sie den größten Nutzen aus einem Payment Hub ziehen würden, oder ob eine Inhouse Bank für Sie tatsächlich die bessere Lösung wäre. Könnten Sie mehr Zentralisierung, aber auch erhebliche Kosteneinsparungen bei den Bankgebühren und effektiveres Hedging von Fremdwährungen realisieren? Es lohnt sich auf jeden Fall, sich die Zeit zu nehmen, um die möglichen Vorteile abzuwägen und herauszufinden, ob die Implementierung einer IHB für Ihr Unternehmen die richtige Lösung wäre.